Bono

Un bono es un instrumento de deuda que emite una empresa o administración pública para financiarse.

El emisor de un bono promete devolver el dinero prestado al comprador de ese bono, normalmente más unos intereses fijados previamente, conocidos como cupón. Por eso se conoce como instrumento de renta fija.

Los bonos son una de las principales fuentes de financiación de las grandes empresas y las Administraciones públicas, principalmente de los Gobiernos, que mediante la emisión de bonos materializan la deuda, entregando a sus prestamistas un activo financiero.

Un bono es una parte alícuota de un préstamo. La organización emisora divide el total de la deuda que quiere colocar en pequeñas porciones, llamadas bonos, así cualquier persona le pueda prestar dinero, porque los préstamos son tan grandes que no se los puede conceder un solo agente, y por tanto, dividen «el contrato» del préstamo en muchos pequeños contratos o títulos (los bonos), para que la persona que posea el bono tenga un derecho a que le devuelvan el dinero que ha prestado más un interés. Los bonos pueden ser transferidos en el mercado secundario y por ello varía su precio de cotización. A los propietarios o prestamistas de los bonos se les llama «tenedores» o «bonistas».

Al comprar un bono estamos haciendo un préstamo. El comprador entrega una cantidad de dinero, llamada capital del bono, a la empresa emisora del bono (empresa que recibe el préstamo). La empresa se compromete a devolvernos en una fecha de vencimiento, previamente establecida, la cantidad que le hemos prestado, más un tipo de interés también previamente establecido. Por eso los bonos se consideran activos de renta fija, ya que independientemente de como le vaya a la empresa nosotros vamos a recibir a final del periodo el interés fijo al cual se ha comprometido la empresa emisora. Aunque a veces tienen tipos de interés variables.

Muchas veces se emiten a descuento, es decir, la empresa emisora se compromete a entregarte en la fecha de vencimiento del bono el 100% del capital nominal, que generalmente son 1000 euros. Y en la fecha de emisión, en la que nosotros entregamos el dinero para la compra del bono, no debemos prestarles el 100% si no un poco menos.

Valoración de un bono

El valor actual de un bono es igual a los flujos de caja que se van a recibir en el futuro, descontados al momento actual a una tasa de interés (i), es decir, el valor de los cupones y el valor nominal a día de hoy. En otras palabras, tenemos que calcular el valor actual neto (VAN) del bono:

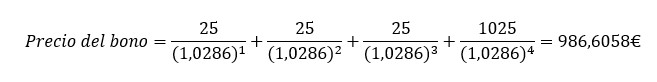

Por ejemplo, si estamos a 1 de Enero del año 20 y tenemos un bono de dos años que reparte un cupón del 5% anual pagado semestralmente, su valor nominal son 1000 euros que los pagará el 31 de Diciembre del año 21 y su tasa de descuento o tipo de interés es el 5,80% anual (lo que supone un 2,859% semestral) el valor intrínseco del bono será:

| Semestre | 1 | 2 | 3 | 4 |

| Flujo de caja | 25 | 25 | 25 | 1025 |

| Descuento | 1,02859 | 1,05800 | 1,08825 | 1,11936 |

| Flujo de caja descontado | 24,3050867 | 23,6294896 | 22,9726718 | 915,698557 |

Si sumamos todos los flujos de caja descontados, el resultado es de 986,6058€

Para más información y ejemplos ver valoración de un bono.

Riesgo de los bonos

Se suele decir que son una inversión segura, incluso a los bonos de deuda pública muchas veces se les denomina activos sin riesgo. Aunque es cierto que es una de las inversiones más seguras que podemos realizar, hay que distinguir dos tipos de riesgo en los bonos:

- Riesgo crediticio: Es la posibilidad de que el emisor del bono no pueda hacerse cargo de la devolución del préstamo.

- Riesgo de mercado: Posibilidad de que disminuya el precio del bono ante variaciones en los tipos de interés del mercado.

Tipos de bono

Existen gran variedad de bonos según sus características:

En primer lugar debemos distinguir entre bonos públicos o privados:

- Bonos del Estado: Títulos emitidos por el Tesoro público de un país con el objetivo de financiar los presupuestos generales del Estado.

- Bonos corporativos: Son bonos emitidos por las empresas con el objetivos de financiar sus actividades.

También debemos distinguir entre bonos según su calidad crediticia. Aunque la escala sea bastante amplia y depende de las agencias de calificación, normalmente se distinguen entre dos tipos de bonos:

- Bono con grado de inversión: Tienen una calificación crediticia de grado de inversión, lo que supone que tienen alta calidad crediticia y por tanto un bajo riesgo de impago. La capacidad de pago mínimaa para considerarse grado de inversión para Moody’s es el rating Baa y para S&P y Fitch es el BBB.

- Bonos de alto rendimiento: Tienen una calificación crediticia de alto rendimiento, lo que supone que tienen baja calidad crediticia y por tanto un alto riesgo de impago.

Es importante distinguir el tipo de cupón del bono y si reparte cupones. Según esto distinguimos tres tipos de bonos:

- Bonos con cupón fijo: Este tipo de títulos reparte periódicamente un cupón fijo. Por ejemplo un 5% anual. Normalmente se reparten semestralmente. Por lo que si un bono con 1.000 euros de nominal tiene un cupón fijo del 5% repartirá 25 euros cada seis meses.

- Bono cupón cero: Este tipo de título no paga intereses hasta la fecha de vencimiento, es decir, entrega los intereses junto al importe del préstamo al final. En compensación, su precio es inferior a su valor nominal, es decir, se emite con descuento, lo que otorga una mayor rentabilidad al principal.

- Bono con cupón flotante: Son títulos que proporcionan sus intereses a un tipo flotante, vinculados a la evolución de un tipo de interés del mercado monetario (euribor, libor…) más un diferencial. Ejemplo: Euribor + 2%.

Según si tienen opciones o no:

- Bonos sin opciones: También se conocen como bonos bullet. Son bonos que no tienen ninguna opción incorporada. Son los bonos comunes.

- Bonos con opciones: Los bonos tienen opciones incorporadas.

- Si tienen una opción call se conocen como bonos callables, el emisor tiene derecho de recompra del bono.

- Si tienen una opción put son bonos putables, el comprador tiene una opción de venta sobre el bono.

- Títulos emitidos por una empresa (con elevado capital), que llevan incorporado en el título uno o varios warrants con el fin de bajar el tipo de interés al que se va a someter la sociedad y permite los tenedores una amortización anticipada del bono o su conversión en acciones.

Otras características de los bonos:

- Bono convertible: Su poseedor tiene la opción de canjearlo por acciones cuando haya una nueva emisión a un precio prefijado. Debido a la posibilidad de esa convertibilidad, el cupón o interés del bono convertible es inferior al que tendría sin la opción de conversión.

- Bono canjeable: Es similar al convertible, pero puede ser canjeado por acciones ya existentes.

- Bonos de caja: Son títulos emitidos por una empresa, la cual reembolsará el préstamo al vencimiento fijado.

- Strips: Algunos bonos del Estado son «strippables», o divididos, es decir, se puede segregar el valor del bono en cada uno de los pagos que se realizan, distinguiendo los pagos de intereses (cupones) y el pago del principal, y negociarlos por separado. Ejemplo:Así de un bono de 5 años podrían obtenerse 6 strips: uno por cada pago de cupón anual, y un sexto por el principal, al cabo de los 5 años.

- Bonos de deuda perpetua: Son aquellos que nunca devuelven el principal, sino que pagan intereses (cupones) de forma vitalicia. Son los más sensibles a variaciones en el tipo de interés, ya que su cotización depende en su totalidad del tipo de interés.

José Antonio Ludeña

José Antonio Ludeña