Valor intrínseco de una opción

El valor intrínseco de un opción es la diferencia entre el precio del activo subyacente en el mercado y el precio de ejercicio.

El valor intrínseco siempre es positivo. Cuando la diferencia entre el precio del activo subyacente y el precio de ejercicio es negativa, el valor intrínseco es igual a 0. Al vencimiento, el valor intrínseco es el valor de la opción.

Debemos de tener en cuenta que el precio de una opción tiene dos componentes: el valor intrínseco y el valor extrínseco o valor temporal.

Prima = Valor intrínseco + Valor temporal

Formulación

La formulación del valor intrínseco de una opción es la siguiente:

- Valor intrínseco de una call = Precio del subyacente – Precio de ejercicio

- Valor intrínseco de una put = Precio de ejercicio – Precio del subyacente

Ejemplos de cálculo del valor intrínseco de una opción

Imaginemos una opción call sobre Gas Natural con strike 12 y una hipótesis de precios de la acción en contado (bolsa) de 11, 12 y 13. El valor intrínseco de la opción queda de la siguiente forma:

Consideramos una opción put sobre Gas Natural con strike 12 y una hipótesis de precios de la acción en contado de 11, 12 y 13. El valor intrínseco de la opción queda como sigue:

La reprensentación gráfica del valor intrínseco de una opción call será constante hasta que alcance al precio de ejercicio, momento en el que empezará a tener pendiente positiva. Por el contrario, la representación gráfica de una opción put será negativa hasta que alcance el precio de ejercicio, momento a partir del cuál la pendiente será constante.

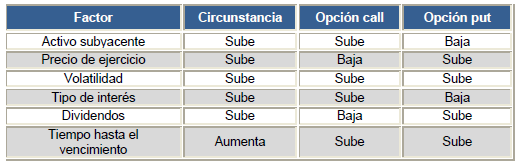

Como conclusión, podemos decir que el valor intrínseco de una opción guarda una relación negativa con el valor extrínseco y una relación positiva con la prima. En el precio de la prima influyen los siguientes factores:

- Activo Subyacente.

- Precio de ejercicio.

- Volatilidad.

- Tipo de interés.

- Dividendos.

- Tiempo hasta el vencimiento.