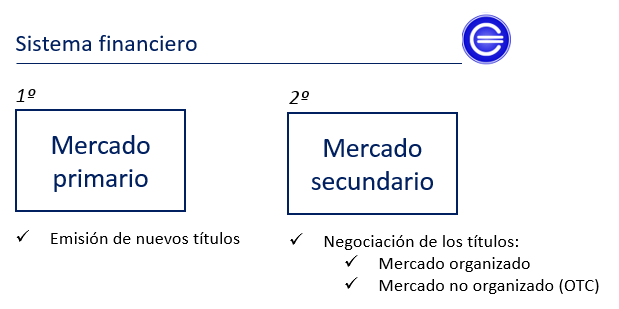

Mercado primario

El mercado primario es el mercado de emisión de valores o títulos financieros que son de nueva creación. Los valores que se emiten cumplen el cometido de que las empresas u Estados obtengan financiación a través de su emisión.

En el mercado primario no se realizan transacciones de forma constante, a diferencia del mercado secundario o mercado de negociación. Los títulos financieros se emiten en el mercado primario y después pasan a negociarse en el mercado secundario.En el mercado primario solo se negocian una vez. Entre el emisor y el primer comprador. Si éste primer comprador quiere vender el título a un tercero tiene que acudir al mercado secundario, dónde se comercian los títulos ya emitidos para la negociación entre las fuerzas de mercado, esto es, la oferta y la demanda.

La transmisión de los títulos es nueva y se puede realizar a través de eventos corporativos tales como ampliaciones de capital o una OPA, o también en el mercado de renta fija emitiendo deuda.

Formas de acceder al mercado primario

Existen dos formas de acceder al mercado primario, directa e indirecta:

- Directa: La transmisión de títulos se realiza sin la necesidad de intermediarios financieros, la colocación de éstos se puede realizar, por ejemplo, de forma pública a través de OPA (Oferta pública de adquisición) u OPV (Oferta pública de venta) , o de forma privada dirigiéndose a un número selecto de inversiones. En el mercado primario se colocan productos de renta variable, renta fija, capital riesgo (private equity), emisiones de deuda corporativa etc. Esta forma de colocación es más rentable, ya que no existen empresas que cobren por asegurar la totalidad o parte de ésta.

- Indirecta: Esta forma de colocación ya sea de títulos de renta variable o renta fija depende de sociedades de valores o entidades financieras dado que son las encargadas de colocarlas entre sus clientes, son conocidas como Book runners. Esta modalidad tiene una ventaja y es que muchas de las entidades colocadoras gozan de gran prestigio y de una fuerte red de contactos y de clientes. Por tanto, cuando éstos últimos forman parte de la emisión se hace más fácil que los demás inversores se inclinen por invertir en ella. Además, en muchos de los casos, los costes se revierten en el cliente y también vinculan su inversión en la colocación, de tal forma que hace que existan menores conflictos de interés entre las partes en el momento inicial de la colocación, ya que en una etapa posterior la situación puede cambiar. La principal desventaja de esta variante. es que las entidades intermediadoras pueden inflar o desinflar el precio y manipularlo hasta hacer desaparecer toda su inversión, una vez han ganado suficiente dinero.

Como conclusión, podemos decir que el éxito de un mercado primario se basa en la liquidez de los títulos que se colocan, ya que permitirá que la diferencia de precios entre la compra y la venta será muy pequeña y la profundidad del mercado será óptima para la inversión debido a un nivel alto de capitalización, permitiendo que los inversores siempre tengan contrapartida a cualquier precio que haya en el mercado. Esta variable es muy importante, ya que si no existiera liquidez, las órdenes se podrían cruzar a diferentes tramos y a diferentes precios, aumentando el coste de la operación considerablemente.

El redactor recomienda: