In the money (ITM) – en dinero

In the money (ITM) o en dinero es como se denomina a aquella opción financiera que tiene valor intrínseco. Por ejemplo, en el caso de una opción de compra, si el precio al contado del activo subyacente es mayor que el precio de ejercicio de la opción. Cuando se trate de una opción put, la cotización del activo subyacente deberá estar por debajo del precio de ejercicio.

En el caso de una opción call ITM:

Precio subyacente > Precio de ejercicio + prima

En el caso de la opción put ITM:

Precio subyacente < precio de ejercicio – prima

Las otras posibilidades son que:

- La opción se encuentre fuera de dinero (OTM): La opción no tiene valor intrínseco.

- La opción se encuentre a dinero (ATM): El precio de ejercicio es igual al del precio subyacente.

Ejemplo de una opción en dinero

Veamos algunos ejemplos de opciones ITM:

- Opción Call sobre BBVA

A fecha 16/07/10 el precio de la acción del BBVA es de 8,67 €. Un inversor piensa que el título podría subir durante el último trimestre del año 2010. Sin embargo, las incertidumbres son muy grandes y decide no arriesgarse comprando las acciones en el contado.

Por consiguiente, decide comprar 100 contratos de una opción call sobre el banco BBVA con vencimiento 17/12/10 y precio de ejercicio 10,50 €. Paga una prima de 0,70 puntos básicos por cada contrato. Supondremos que mantiene su posición en opciones hasta la fecha de vencimiento del contrato.

Al igual que en los contratos de futuros, el nominal de cada contrato de opción es de 100 acciones. Por tanto, el comprador paga al vendedor un importe en primas de 7.000 € (100 x 0,70 x 100) por el derecho de comprar 10.000 acciones de BBVA (100 contratos x nominal de 100 títulos) a 10,50 €, hasta la fecha de vencimiento.

El riesgo del comprador de las opciones call está limitado a 7.000 €.

El riesgo del vendedor de las opciones call es ilimitado.

Para determinar el break-even de la operación o nivel a partir del cual el comprador de los contratos de opciones entra en beneficio, tenemos que sumar la prima pagada al precio de ejercicio de la opción:

BE = 10,50 € + 0, 70 € = 11,20 €

A partir de 11,20 € por 1 acción BBVA, el comprador gana.

- Supuesto ITM: La cotización del BBVA es superior al 11,20 €. Supongamos 12,20 €.

La opción call es ejercitable a 10,50 €. El comprador de las opciones call ejerce su derecho de compra de 10.000 acciones a 10,50 € y las vende en el mercado a 12,20 €. En la compraventa gana 17.000 € ((12,20 € – 10,50 €) x 10.000 acciones. No obstante, al haber pagado 7.000 € en primas, el beneficio neto de la operación es de 10.000 € (17.000 € – 7.000 €).

Por el contrario, el vendedor de las opciones call compra las acciones a 12,20 € para entregarlas a 10,50 € al comprador de las opciones call. Pierde 17.000 € en la compraventa ((10,50 € – 12,20 €) x 10.0000 acciones). Ha cobrado 7.000 € en primas. La pérdida neta asciende a 10.000 € (17.000 € – 7.000 €).

2. Opción Put sobre la acción de Yahoo

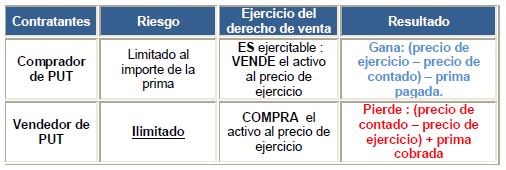

A fecha de 16/07/10 la acción de Yahoo cotiza en 14,90 $. Un inversor piensa que está sobrevalorada y que por tanto debería bajar en los próximos meses. No obstante, no quiere posicionarse en corto vendiendo títulos en descubierto, por temor a nuevas medidas de política monetaria expansiva que pudieran provocar un tramo alcista de los índices bursátiles. Por tanto, decide comprar 100 contratos de opciones put con vencimiento 15/10/10 y precio de ejercicio de 13$. Paga una prima de 0,29 puntos básicos por cada contrato.

Al igual que en los contratos de futuros, el nominal de cada contrato de opción es de 100 títulos. El comprador de las opciones put paga al vendedor de las mismas una prima de 2.900 $ (100 x 0,29 x 100), por el derecho de venderle 10.000 títulos de Yahoo (100 contratos x nominal de 100) a un precio de 13$, hasta el 15/10/10. Supondremos que la posición en opciones se mantiene hasta el vencimiento de la opción.

El riesgo del comprador de las opciones put está limitado a 2.900 $.

El riesgo del vendedor en caso de bajada del precio de la acción es ilimitado.

Para determinar el break-even de la operación o nivel a partir del cual el comprador de la put entra en beneficio, tenemos que restar la prima pagada al precio de ejercicio:

13 $ – 0,29 $ = 12,71 $

Cuando la acción de Yahoo se sitúe por debajo de 12,71 $, el comprador de las opciones put entra en beneficio.

- Supuesto ITM: El precio de Yahoo se sitúa por debajo de 12,71 $. Supongamos 10 $.

La opción es ejercitable.

El comprador ejerce su derecho de venta y entrega al vendedor de las opciones put, 10.000 acciones de Yahoo a 13 $, que compra en el mercado a 10 $. Gana 30.000 $ en la compraventa de títulos ((13 $ – 10 $) x 10.000). Descontado el importe de las primas pagadas, la operación se salda con un beneficio de 27.100 $ (30.000 $ – 2.900$).El vendedor recibe 10.000 títulos de Yahoo a 13 $ que vende en el mercado de contado a 10$. Pierde 30.000 $ en la compraventa de acciones ((10 $ – 13 $) x 10.000). Descontando el importe de las primas que ha cobrado, pierde 27.100 $ (30.000 $ – 2.900 $).