Ginnie Mae

Ginnie Mae una agencia del gobierno federal respaldada por el Gobierno de los Estados Unidos que actúa dentro del mercado del crédito hipotecario. Su misión es hacer la vivienda asequible y accesible a millones de hogares pertenecientes a las clases más desfavorecidas en el país y con menos recursos. Al mismo tiempo, proporciona liquidez al mercado hipotecario.

Este objetivo lo cumple respaldando bonos hipotecarios (MBS) cuyo subyacente son hipotecas garantizadas principalmente por dos agencias del gobierno federal, cumplen determinados requisitos y emiten una serie de prestamistas concretos. Estas son la Administración Federal de la Vivienda (FHA) y el Departamento de Asuntos de Veteranos de guerra (VA).

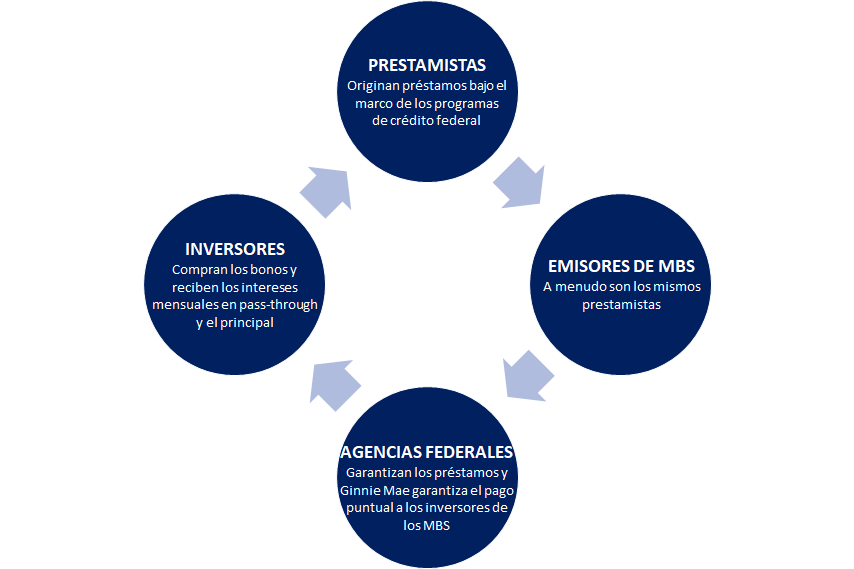

Después, los prestamistas emiten MBS cuyos subyacentes son estas hipotecas y Ginnie Mae respalda el pago puntual de intereses y principal de los bonos a sus inversores. Estos MBS son considerados unas de las inversiones más seguras, independientemente del momento del ciclo económico.

Aunque se le conoce como Ginnie Mae, su nombre completo es Government National Mortgage Association (GNMA).

¿Cómo funciona Ginnie Mae?

Ginnie Mae trabaja de la mano del sector privado para dar respuesta a las necesidades de los grupos desfavorecidos de la población de EE.UU. Actúa como garantía de los bonos MBS cuyo subyacente son estas hipotecas.

Esto permite a los prestamistas de dichos créditos conseguir mejores precios, ya que estos préstamos son considerados activos libres de riesgo gracias a ella.

GNMA no origina, compra ni vende hipotecas y tampoco emite MBS. Sino que garantiza el pago de los flujos derivados de los MBS. Si los prestamistas dejan de pagar, Ginnie Mae transfiere el dinero procedente de la pérdida a la entidad titulizadora para que, así, esta pueda cumplir con las obligaciones de pago a los inversores de los bonos MBS.

En este mercado, prestamistas e inversores venden y compran estos préstamos para obtener rentabilidad de ellos. Gracias a este mercado, los prestamistas pueden ganar un excedente de liquidez e ingresos para financiar nuevos préstamos o nuevas operaciones. Tengamos en cuenta que los préstamos que una entidad financiera mantiene en balance tardan años en amortizar y recuperar el capital. Por ello, para estas entidades es más beneficioso vender esos paquetes de préstamos a inversores interesados en comprarlos.

Pass-trought es la canalización que permite que los fondos se muevan de un lado a otro pasando por un intermediario que es quien se lleva la comisión.

Proceso de titulización

Es aquí donde se produce la titulización por parte de las entidades privadas, que agrupan las hipotecas compradas elegibles (deben cumplir criterios expuestos más abajo) en pools de activos y emiten bonos MBS. Después, estas entidades colocan los bonos a inversores en el mercado.

Por tanto, Ginnie Mae se encuentra en el cuarto nivel de absorber pérdidas en caso de producirse. Tal y como indicábamos al principio, por delante está el deudor de la hipoteca, el seguro del gobierno y los recursos del emisor.

Requisitos de los préstamos y de los emisores de MBS

Los préstamos deben cumplir criterios de elegibilidad relacionados con:

- Entrada inicial mínima.

- Ratio LTV limitado (préstamo/ valor de la vivienda).

- Tamaño máximo.

- Mínima documentación requerida.

- Seguro adquirido por el prestatario.

Los emisores, por su parte, deben demostrar el cumplimiento de los criterios de elegibilidad relacionados con el tipo de préstamos a agrupar en el pool para las emisiones de MBS. Por ejemplo, el emisor potencial debe certificar que es un acreedor hipotecario aprobado por la FHA y que lo lleva siendo, al menos, los últimos tres años. Además, otros aspectos como, por ejemplo, los dos siguientes:

- Aspectos financieros: estados financieros, requerimientos de capital y liquidez, requisitos de activos, etc.

- De control de calidad: para la originación, underwriting y el servicio de los préstamos hipotecarios.

Estructura de Ginnie Mae

Los MBS tienen una estructura de amortización pass-through. Esto significa que los inversores reciben los intereses correspondientes según los prestatarios amortizan las hipotecas, principal e intereses. En realidad, lo que ocurre es que todas las amortizaciones de las hipotecas se acumulan para efectuar el pago de lo acumulado con carácter mensual al inversor por parte del fondo. A esta cantidad hay que restar las comisiones de la garantía y el servicing. Es decir, los fees que paga el fondo serán menores que el tipo de las hipotecas del pool.

En cuanto al cupón, es un cupón medio ponderado, que se calcula como la media ponderada de los tipos de interés de los préstamos del pool. Sin embargo, aquí hay que tener en cuenta que los inversores reciben intereses sobre una cantidad de capital decreciente a lo largo del tiempo, derivado de la amortización de las hipotecas.

En cuanto al vencimiento medio ponderado del pool, esta es la media de los vencimientos de todas las hipotecas del grupo, ponderada por el saldo del principal pendiente de cada hipoteca del pool.

Riesgos asociados

Los inversores deben conocer los riesgos inherentes a la inversión:

- Riesgo de tipos de interés: Cuando los tipos de interés bajan, el número de prepagos se acelera debido a que los deudores se apresuran a refinanciar y, por ello, los prestamistas pierden intereses al reducirse la base de principal pendiente.

- Riesgo de prepago: Se produce cuando los deudores que amortizan parcial o totalmente su hipoteca por anticipado, es decir, fuera del calendario de amortización pactado. En este caso, el deudor de la hipoteca deja de pagar intereses sobre esa cantidad y, por tanto, menos intereses recibirá el inversor del MBS. La cantidad prepagada se guarda en el fondo hasta la fecha correspondiente y, entonces, se le efectúa el “pass-through” a los bonistas.