Fondo de fondos

Un fondo de fondos es una institución de inversión colectiva que invierte el capital de sus partícipes en varios fondos de inversión.

Un fondo de inversión puede invertir directamente en productos financieros como acciones, bonos, materias primas, etc. Los fondos de fondos lo que hacen es, en lugar de invertir directamente en esos activos, invierten en otros fondos de inversión. Y esos fondos de inversión invierten, normalmente, en activos financieros como los citados anteriormente.

Requisitos para ser fondo de fondos

Para que un fondo de inversión sea considerado fondo de fondos, es indispensable que la inversión en otros fondos sea mayoritaria. Es decir, que invierta más en otros fondos que en cualquier otra cosa.

Además, la ley exige que para que un fondo de este tipo sea considerado como tal, debe invertir una cantidad mínima en dos fondos de inversión diferentes. Sin que esta inversión supere el 45% del patrimonio inicial del fondo en ninguno de ellos. Si por ley, un fondo es considerado fondo de fondos estará exento de la penalización fiscal de salirse de un fondo de inversión.

Ventajas de los fondos de fondos

Los fondos de fondos se crean con la intención de optimizar los resultados. Por una parte, reducir costes. Cuando se habla de reducir costes no se habla solo de costes monetarios, sino de costes en tiempo y esfuerzo. Es mucho más fácil analizar el comportamiento de un fondo, que analizar la evolución del conjunto de activos que forman su cartera. Por otra parte, aumentar beneficios. Si se consiguen ahorrar tiempo y costes por un lado, se podrá dedicar ese tiempo a analizar en profundidad activos que el gestor considere más atractivos.

Aparte de estas dos ventajas de cara a la gestión, reducir costes y aumentar beneficios, los fondos de fondos tienen ventajas también para los inversores.

- Permite la inversión de particulares en diferentes fondos: Si tenemos un capital limitado, puede que no podamos realizar una adecuada diversificación. Por ejemplo, solo disponemos de 1.000 dólares. Y la entrada mínima a los fondos de inversión que hemos analizado es de 500 dólares. Solo podremos invertir en dos fondos. Sin embargo, si el inversor contrata un fondo de fondos, el fondo se encargará de realizar esa diversificación.

- Menos conflictos de intereses: Por norma general, los fondos de fondos suelen ser más independientes que los fondos de inversión normales. Por ejemplo, un fondo de inversión propiedad de un banco, puede que invierta en activos que beneficien al banco aunque perjudiquen al fondo. Los fondos de fondos, tienen fondos de diferentes entidades y de distintos tipos, por tanto es más difícil que existan conflictos de intereses.

- Gestor especialista en análisis y selección de fondos: Además, es habitual que el gestor de un fondo de fondos sea especialista en seleccionar y analizar fondos. No son gestores de fondos de inversión normales, sino que son expertos en trabajar en esa dinámica.

- Ventajas administrativas: Dado que cuando se invierte a través de un fondo de fondos se simplifican enormemente los trámites administrativos, frente a un contrato de gestión de carteras y, sobre todo, frente a la inversión directa en varios fondos.

Desventajas de los fondos de fondos

De la misma manera que existen ventajas para los gestores y para los inversores, también existen desventajas. En estos casos, el inversor debe hacer un balance entre ventajas y desventajas. Ni todo es bueno, ni todo es malo. Por lo tanto, un fondo de fondos no se adaptará a algunos tipos de inversores. Entre las desventajas encontramos:

- Comisiones más altas: Invertir en diferentes fondos tiene una serie de ventajas, pero también implica pagar más comisiones.

- Podrían no ser independientes: Lo que a priori es una ventaja, puede convertirse en una desventaja. En el caso de que un fondo de fondos solo invierta en fondos de un mismo grupo financiero, esto aumentaría el riesgo.

- El inversor no controla en qué activos invierte: Sabe en qué tipo de fondos invierte, pero no puede controlar qué activos operan esos fondos. En este sentido, se trata de una inversión totalmente despersonalizada.

- Falta de transparencia en la información: Los fondos pueden tener diferentes gestoras y depositarias.

- Menos poder de gestión: Las diferentes fechas que toman valor liquidativo los distintos fondos que componen la cartera puede hacer que el gestor pierda poder de gestión.

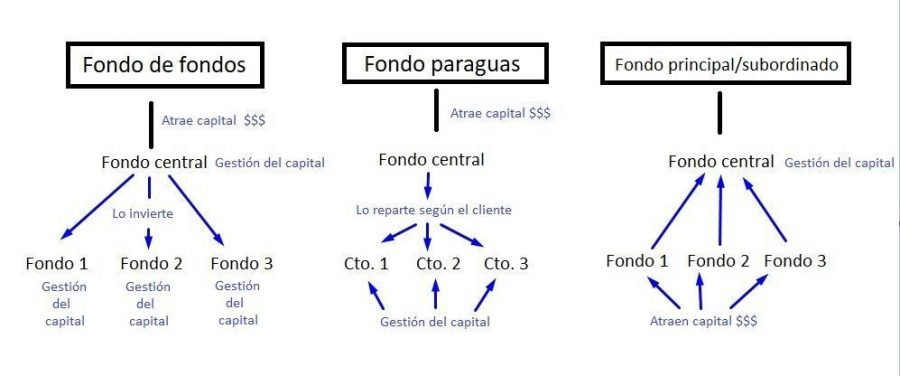

Diferencia entre fondos paraguas, fondo de fondos y fondos principal/subordinados

Los fondos de fondos, tienen una relación puramente contractual con los otros fondos. Es decir, invierten en otros fondos y no pueden influir en los mismos. Sin embargo, en los fondos paraguas ocurre que los compartimentos controlan al fondo central.

Así mismo, la estructura de un fondo paraguas es también diferente de la de un fondo principal/subordinados. Es decir, un fondo principal/subordinados actúa de forma inversa a un fondo de fondos. El flujo de dinero en lugar de ir desde un fondo a varios fondos (fondo de fondos), va desde varios fondos (subordinados) hacia un fondo central (principal). En su caso, el fondo paraguas alimenta a través de un fondo central a los compartimentos.