Cómo se gana dinero en bolsa

El objetivo de este texto consiste en realizar una aproximación de una forma generalizada dirigida al inversor particular, sobre las diferentes opciones que existen a la hora de rentabilizar sus ahorros en los mercados financieros, para sacar provecho de ellos y no perder dinero en el intento.

De esta forma se podrá conocer la política de inversión que debe seguir dicho inversor y que clase de activos existen para rentabilizar su dinero. La inversión en los mercados financieros debe llevar consigo, a priori, un pequeño estudio sobre los objetivos que se persiguen y la situación en la que se encuentran los mercados, y con ello establecer un perfil de riesgo.

No existen fórmulas seguras sobre cómo ganar millones en bolsa, pero de lo que debemos estar seguros es que hay que seguir una serie de pautas, establecer y planificar, ponderando que parte vamos destinar en los diferentes activos financieros que nos ofrece el mercado para diversificar riesgos.

Empezamos citando en primera instancia los fondos de inversión, caballo ganador de cara al inversor particular a largo plazo. Más adelante analizaremos las opciones que hay para inversores a corto plazo con mayor capacidad para soportar riesgos.

Inversión a largo plazo

Los fondos de inversión son el caballo ganador de cara al inversor particular por las características intrínsecas que ofrecen.

En general, es evidente un traslado de capitales hacia esta clase de activos generado por el entorno en el que nos encontramos, caracterizado por rentabilidades muy bajas en los depósitos bancarios. (Véase también ventajas de los Fondos de Inversión):

¿Qué ofrecen los fondos de inversión?

- Es una solución atractiva en el contexto de tipos de interés muy bajos. Los fondos de inversión constituyen una interesante fórmula para rentabilizar el ahorro a través de distintos activos financieros, con diferente nivel de riesgo, susceptibles a proporcionar un satisfactorio rendimiento de la inversión.

- Rentabilidad. Es una inversión que se caracteriza por ser de forma colectiva, así se aprovechan las economías de escala gestionando importantes patrimonios incurriendo en menores costes operativos frente a la inversión individual.

- Tranquilidad. Son gestionados con el conocimiento y experiencia de profesionales, conocedores de los mercados financieros.

- Liquidez. Tienen un alto grado de liquidez, y ofrecen la posibilidad de reembolsar participaciones en cualquier momento, disponiendo parcial o totalmente de la inversión en un plazo de 48 a 72 horas.

- Diversidad. Permiten la inversión en distintos activos y mercados (diversificación), en contraposición con los mercados de renta variable (por ejemplo, comprar acciones directamente) en los que el inversor individual, para acceder a ciertos mercados (EE.UU., Asia…), debe pagar dicho acceso a su plataforma o banco (depende donde opere) para acceder a ellos, en cambio, los fondos de inversión te permiten acceder a cualquier mercado realizando aportaciones en dicho fondo.

- Fiscalidad. Disfrutan grandes ventajas fiscales, ya que permiten diferir el pago de impuestos hasta que el cliente decide reembolsar su dinero. Además, el cliente puede traspasar su patrimonio de un fondo a otro sin repercusión fiscal alguna.

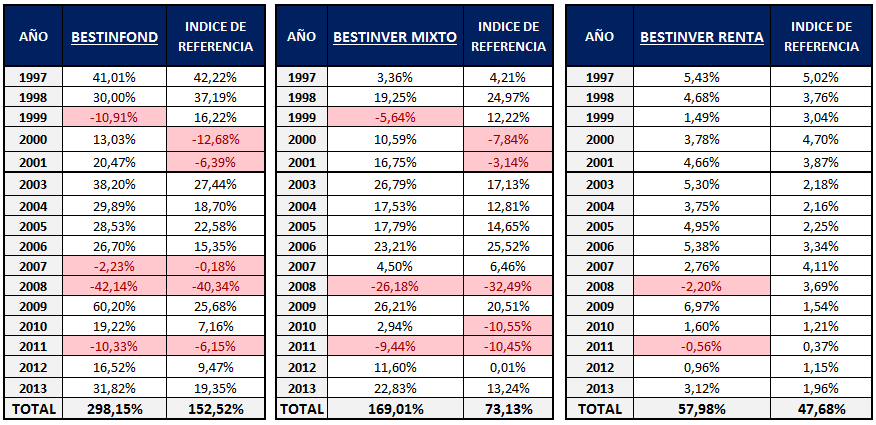

Un pequeño resumen comparativo sobre las rentabilidades que ofrece Bestinver y los fondos de inversión que comercializan contra la inversión en ese benchmark al que hace referencia dicho fondo nos hace llegar a la conclusión que parece evidente que obtienen en todos los casos estudiados rentabilidades superiores, batiendo al índice de referencia:

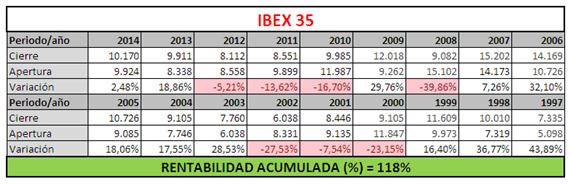

Por otro lado, las rentabilidades que se pueden obtener invirtiendo sus ahorros en un índice de referencia como lo es el IBEX 35, siguiendo una estrategia pasiva a largo plazo son las siguientes:

Las rentabilidades acumuladas obtenidas siguiendo una estrategia pasiva a largo plazo son también una opción para el inversor particular. Invertir en un índice y esperar de una manera pasiva un largo periodo de tiempo. Es aquí donde se abre el debate sobre si es mejor una cosa u otra, dependiendo de su perfil inversor usted podría decantarse por un tipo de inversión u otra.

Inversión a corto plazo

En este sentido para aquellos especuladores y más arriesgados se puede pensar en aprovechar los vaivenes del mercado, y hacer trading mediante la compra y venta de valores en el corto plazo. Este método o sistema permite obtener rentabilidades elevadas, tanto en el Sistema de Interconexión Bursátil Español (SIBE) como en otros mercados mundiales cotizados mediante la compra de acciones, contratos por diferencias (CDF´s), opciones financieras, futuros financieros, swaps, warrants, certificados, etc. Las posibilidades de estrategia que tiene el inversor para invertir en bolsa son muy variadas:

- Operaciones de cobertura.

- Operaciones especulativas.

- Operaciones de arbitraje.

- Operaciones intradía (daytrading).

- Estrategia de pares (pair trading).

Respecto a la Renta Fija, el mercado AIAF es el mercado de referencia para la Deuda Corporativa o Renta Fija Privada, también existen otras vías para rentabilizar los ahorros a través de este tipo de mercados y para ello Bolsas y Mercados Españoles (BME) proporciona acceso al Mercado Alternativo Bursátil, el Sistema Electrónico de Negociación de Deuda, el Sistema Electrónico de Negociación de Activos Financieros o el Sistema Bursátil de Renta Fija.

La posibilidad de invertir en el Mercado de Divisas es infinita. Dicho mercado se caracteriza por ser tremendamente líquido, donde las posibilidades de apalancamiento alcanzan cifras de 1:100. Poniendo un ejemplo de lo sucedido, y donde se puede apreciar que es un mercado tremendamente marcado por el sesgo de la política monetaria, es decir, muy influenciado por la macroeconomía.

La situación es clara, tras una masiva inyección de dinero, la FED comenzó a finales de 2013 y principios de 2014 a llevar a cabo el conocido tapering con un dólar extremadamente apreciado respecto al euro. La devaluación indirecta de la moneda impulsada por Ben Bernanke durante los años de crisis ha hecho alcanzar el tipo de cambio o par de divisas €/$ niveles estratosféricos, máximos históricos de incluso 1,40 euros por cada dólar. Ya se ha terminado de retirar los estímulos monetarios en Estados Unidos y Janet Yellen empieza a valorar subir los tipos de interés para finales de año o principios de 2016, cuando en Europa precisamente el BCE con Mario Draghi a la cabeza ha comenzado recientemente a usar medidas no convencionales (quantitative easing en marzo de 2015), con un programa de compra de Asset Backed Securities (ABS) y deuda soberana (Véase Tipos de Deuda). El efecto sobre el par €/$, es claramente una divisa con tendencia bajista.

Los inversores que no deseen hacer trading , caracterizados por un perfil más conservador y de menor riesgo, son aquellos que desean invertir en productos a largo plazo y que abogan por el binomio rentabilidad-seguridad en sus inversiones.

Recapitulando, se podría diferenciar según la finalidad de la inversión entre inversores y especuladores. Dependerá de si el objetivo prioritario es la generación de retornos o la preservación de capital, en este sentido la situación de elevada volatilidad puede ser aprovechada a corto plazo por aquellos especuladores que quieran hacer trading. Para aquellos inversores de largo plazo esta situación tampoco debe suponer un problema pues es un pequeño bache insignificante para extensos periodos de tiempo.

También le puede interesar: