Apalancamiento financiero

El apalancamiento financiero consiste en utilizar algún mecanismo (como deuda) para aumentar la cantidad de dinero que podemos destinar a una inversión. Es la relación entre capital propio y el realmente utilizado en una operación financiera.

El término «apalancamiento» viene de apalancar. Una definición rigurosa de apalancar es: «levantar, mover algo con la ayuda de una palanca». Como vamos a ver, este concepto no está muy lejos de lo que significa el apalancamiento financiero, que utiliza mecanismos financieros a modo de palanca para aumentar las posibilidades de inversión.

El principal mecanismo para apalancarse es la deuda. La deuda permite que invirtamos más dinero del que tenemos gracias a lo que hemos pedido prestado. A cambio, como es lógico, debemos pagar unos intereses. Pero no solo mediante deuda se puede conseguir apalancamiento financiero.

En muchos instrumentos financieros (sobretodo derivados como los futuros o los CFDs) solo es necesario dejar una garantía del total invertido, por lo que también se puede apalancar la operación. Además, en las opciones financieras, dado que compramos un derecho sobre un activo subyacente, que generalmente tiene un precio mucho mayor a la prima, se genera un efecto apalancamiento.

Para qué sirve el apalancamiento financiero

Gracias al apalancamiento financiero logramos invertir más dinero del que realmente tenemos. De este modo, podemos obtener más beneficios (o más pérdidas) que si hubiéramos invertido solo nuestro capital disponible. Una operación apalancada (con deuda) tiene una mayor rentabilidad con respecto al capital que hemos invertido. Esto se puede hacer por medio de deuda o a través de derivados financieros.

Cuanta más deuda se utilice, mayor será el apalancamiento financiero. Un alto grado de apalancamiento financiero conlleva altos pagos de interés sobre esa deuda, lo que afecta negativamente a las ganancias.

Cómo se calcula el apalancamiento financiero

El grado de apalancamiento se suele medir en unidades fraccionadas. Un apalancamiento de 1:2 por ejemplo, significa que por cada euro invertido se está invirtiendo dos euros, es decir, la deuda es también de un euro. Apalancamiento 1:3 es que por cada euro invertido hay dos euros de deuda, la capital propio supone el 33% de la inversión.

Por lo tanto la fórmula para calcular el apalancamiento financiero de una operación será:

Por ejemplo, si hemos invertido de nuestro propio dinero 1.000 euros, pero el valor de nuestra inversión (ya sea porque estamos utilizando deuda o productos derivados) es de 10.000 euros. El apalancamiento será de 1:10:

Cuando el apalancamiento financiero es resultado de deuda se suele utilizar esta otra fórmula para calcular el porcentaje de apalancamiento que estamos utilizando:

Ejemplo de apalancamiento financiero

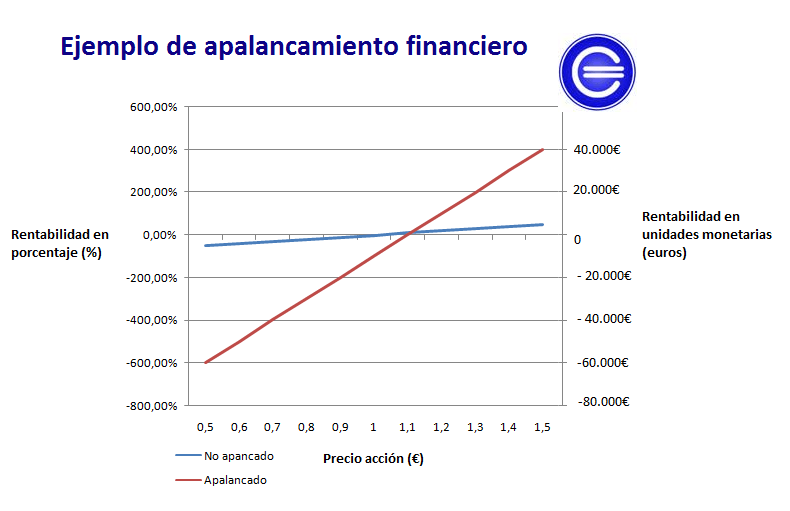

Supongamos que queremos comprar acciones de una empresa y disponemos de 10.000€ que hemos ahorrado. Las acciones tienes un precio de 1€ por acción, por lo que podríamos comprar 10.000 acciones. Así que compramos 10.000 acciones a 1€. Pasado un tiempo, la acciones de esta empresa se sitúan a 1,5€ por acción y decidimos vender 10.000 acciones por 15.000€. Al final de la operación ganamos 5.000€ con una inversión de 10.000€, es decir, obtenemos una rentabilidad del 50%.

Bajo este mismo caso, pondremos dos ejemplos. El primero ilustra el efecto positivo de utilizar el apalancamiento financiero. Es decir, cuando acertamos como se multiplican las ganancias. El segundo, por su parte, representa el efecto negativo de utilizar el apalancamiento financiero. Lo que quiere decir que, cuando perdemos se multiplican las pérdidas.

El efecto del apalancamiento financiero en las ganancias

Digamos que conseguimos pedir prestado al banco un crédito por 90.000€ y podemos comprar 100.000 acciones por 100.000€. Pasado un tiempo, la acciones de esta empresa se sitúan a 1,5€ por acción, así pues nuestras 100.000 acciones pasan a valer 150.000€ y decidimos venderlas. Con esos 150.000€ vamos a pagar los 90.000€ del crédito que pedimos, más 10.000€ en concepto de intereses del crédito.Al final de la operación tenemos:

Resultado final: 150.000 – 90.000 – 10.000 = 50.000€

Es decir, que si no lo contamos sobre los 10.000€ iniciales, tenemos unos beneficios de 40.000€. Esto es, una rentabilidad de un 400%.

Efecto del apalancamiento financiero en las pérdidas

Ahora, supongamos que las acciones caen de 1€ a 0,5€ por acción.

Tendríamos 100.000 acciones valoradas en 50.000€, con lo cual no podríamos ni siquiera hacer frente a los 90.000€ del crédito más los 10.000€ de intereses. Acabaríamos sin dinero y con una deuda de 50.000€, es decir, perdemos 60.000€.

En caso de no utilizar apalancamiento tan solo hubiésemos perdido 5.000 euros. Las acciones hubiesen bajado un 50% y nosotros hubiesemos pérdido el 50% de nuestro capital inicial.

Vamos a ver gráficamente la rentabilidad que tendríamos según sea una operación con apalancamiento financiero o no dependiendo del precio de la acción.

Llegados a este momento, parece que quedan bastante claras las ventajas y desventajas de realizar operaciones con apalancamiento financiero. Como último inciso, es muy importante tener en cuenta el grado de apalancamiento, no es lo mismo cuando la deuda supone el 90% de la operación como en el ejemplo visto (poco real), que cuando supone un 50%. A mayor grado de apalancamiento, la rentabilidad puede ser mucho mayor, pero el riesgo también.