Línea del mercado de capitales (CML)

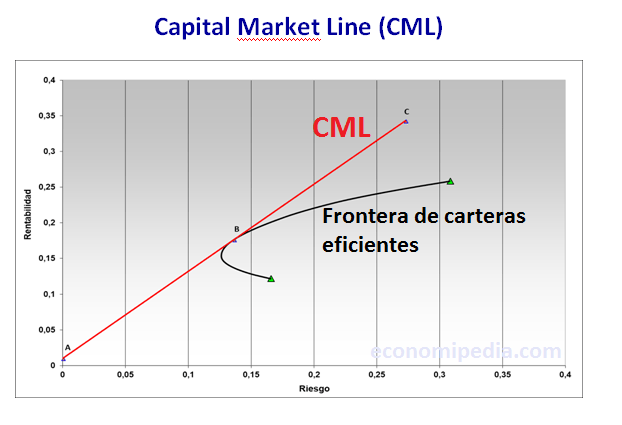

La línea del mercado de capitales, o capital market line (CML), es una línea que marca graficámente la relación rentabilidad-riesgo del conjunto de todas las carteras eficientes según el Modelo de valoración de activos financieros (CAPM).

En otras palabras, es una línea que representa todos los niveles óptimos de rentabilidad-riesgo para el conjunto de carteras de inversión. Esta línea parte del conocido modelo del CAPM, que considera que los inversores elegirán siempre la cartera óptima de mercado. La cual se obtiene en el punto de tangencia de la CML con la frontera de carteras eficiente. Y esta se define como la cartera de mercado.

La base fundamental de esta línea es la introducción del activo libre de riesgo. Establece que las carteras eficientes están compuestas por parte de este activo y una cartera de activos arriesgados. De manera que el introducir el activo libre de riesgo en una cartera la optimiza, vía reducción del riesgo de esta.

Fundamento del capital market line (CML)

El capital market line (CML) es la línea que une la rentabilidad del activo libre de riesgo con el punto de tangencia de la frontera eficiente. La frontera eficiente dibuja aquellas carteras que tienen el mayor nivel de rentabilidad para un nivel dado de riesgo. O aquellas que minimizan el riesgo para un nivel dado de rentabilidad. Como los inversores buscarán maximizar la rentabilidad esperada dado un nivel de riesgo, escogerán una cartera dibujada en la CML y que se cruce con el punto de tangencia. Por tanto, el punto de tangencia será la cartera óptima de mercado según el modelo del CAPM.

Una parte importante del entendimiento de la CML es la aversión al riesgo del inversor. Un mayor grado de aversión al riesgo del inversor supone situarse en la parte baja de la línea. Es decir, más cerca de la rentabilidad del activo libre de riesgo. Por otro lado, conforme subimos por la CML se obtendrá mayor rentabilidad esperada pero también mayor volatilidad o riesgo. Por tanto, los inversores que quieran asumir mayor riesgo, se colocaran más arriba de la curva.

El CML gráficamente

Para ver gráficamente como se forma la línea del mercado de capitales imaginemos el siguiente ejemplo:

- El activo libre de riesgo tiene una rentabilidad esperada del 1% y una volatilidad del 0%.

- La cartera arriesgada de mercado tiene una rentabilidad esperada del 17% y una volatilidad del 13%.

Como vemos la línea recta es la CML que se cruza con la frontera eficiente. En el punto A tenemos la rentabilidad-riesgo si invertimos el 100 % del capital en el activo libre de riesgo. El Punto B serÍa si invirtiéramos el 100 % en la cartera arriesgada de mercado. Que es la cartera óptima según el modelo CAPM. Por tanto, en función de la aversión al riesgo del inversor, este se colocará entre el punto A y B de la línea CML.

Ahora bien, la formulación de la CML permite que los inversores pidan dinero prestado para invertir en la cartera arriesgada. El tipo de interés al que piden prestado será la rentabilidad del activo libre de riesgo. De manera que en el punto C tenemos la rentabilidad-riesgo que tendría un inversor en ese caso. Para este caso tenemos que el inversor pide prestado un 100% de su capital para invertirlo totalmente en la cartera arriesgada de mercado.

Matemáticamente el punto C se obtiene de la siguiente manera:

- Rentabilidad esperada= 200%*17%-100%*1%=33%

- Riesgo o volatilidad=200%*13%=26%