Valor de empresa/EBITDA – EV/EBITDA

El valor de empresa entre el EBITDA es un ratio financiero utilizado en la valoración de empresas por múltiplos. También conocido como EV/EBITDA, por su nomenclatura en inglés (entreprise value).

Este multiplicador nos ayuda a obtener el valor de mercado de sus activos con independencia de cómo esté financiada.

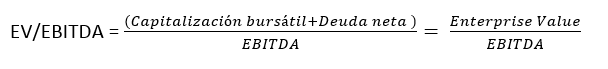

Su fórmula de cálculo es la siguiente:

Datos necesarios para el cálculo:

- Capitalización Bursátil

- Deuda Neta

- EBITDA

Este ratio muestra el multiplicador del valor de la compañía sobre los recursos que genera una empresa con independencia de su estructura financiera (por eso se excluyen los intereses y los impuestos), su tasa impositiva y su política de amortizaciones. Esto es, determina si la empresa incorpora mayor o menor valor que el directamente relacionado con los recursos generados y, por tanto, si la gestión de la empresa es superior o inferior a los resultados obtenidos.

Es un ratio que se utiliza con frecuencia para evitar el problema que tiene el ratio EV/EBIT por las diferentes políticas contables de amortización, siendo muy utilizado para comprar empresas de distintos países.

Interpretación del ratio EV/EBITDA

Un ratio inferior a la media del mercado indica que la empresa podría estar infravalorada, que su precio de mercado (valor de cotización) no es el que refleja este múltiplo y por tanto debería subir en un futuro. La lectura que hacemos cuando este múltiplo es inferior comparado con otra empresa, es que dicha empresa está generando resultados (EBITDA) por encima de la gestión de la empresa, obteniendo más beneficios por unidad de valor de empresa.

«Si el ratio disminuye significa que la empresa está generando más beneficios (EBITDA – Denominador) por unidad de valor de empresa (numerador)».

Siempre habrá que compararlo contra los resultados de otros años de la propia compañía y con los de la industria.

Por regla general para:

- Industrias en crecimiento alto: Esperaremos múltiplos elevados.

- Industrias de crecimiento bajo (maduras): Esperaremos múltiplos bajos.

Es un múltiplo muy frecuente en la valoración de empresas por múltiplos por varias razones:

- Ignora los efectos de los impuestos, pudiendo comparar empresas de diferentes países.

- Es un ratio usado en las OPAS (Ofertas Públicas de Adquisición), ya que tiene en cuenta el valor de empresa, que viene de la suma de su capitalización bursátil y la deuda neta, así el nuevo comprador tiene en cuenta la deuda que tendrá que asumir en un futuro.

Ejemplo de cálculo del EV/EBITDA

Imaginemos que una empresa tiene un valor nominal por acción de 5 € y existen en bolsa 50.000.000 de acciones. La capitalización bursátil de la empresa en ese momento es de 2.000.000.000 €. (precio acción = 40€). Además, supongamos que tiene una Deuda financiera neta de 5.000.000 €:

EV = (2.000.000.000 + 5.000.000) = 2.005.000.000€

Imaginemos también que el Resultado bruto de explotación (EBITDA) es de = 500.000.000€

Por consiguiente:

EV/EBITDA = 2.005.000.000/500.000.000 = 4,01

El resultado anterior del EV/EBITDA se interpreta de la siguiente manera:

La empresa cotiza a 4 veces su EBITDA y, por tanto, podría ser que esté infravalorada. Ya que con tan solo 4 años de beneficio, la empresa ya obtendrá todo lo que vale la empresa. No obstante, habría que compararlo con los múltiplos de la empresas del mismo sector.

José Antonio Ludeña

José Antonio Ludeña