Saldo deudor

El término saldo deudor consiste en la situación contable en la que la suma de partidas en el ‘debe’ es mayor que las del ‘haber’.

En otras palabras, sucede cuando se dan más cargos en la cuenta que abonos.

Para qué sirve

Cuando se da este tipo de saldo si bien puede significar un aumento de activo frente un aminoramiento del pasivo. También puede significar una disminución de ingresos frente a gastos en lo que se refiere a volúmenes totales.

A modo de resumen, podemos decir que favorece y perjudica tal que así:

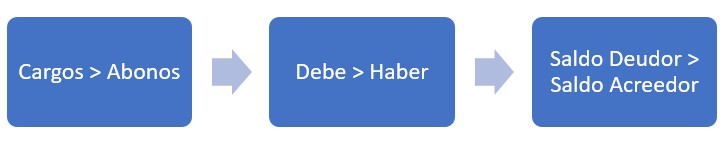

Luego, para que se de un saldo deudor se tiene que cumplir:

- Mayor volumen de cargos que abonos en la cuenta.

- Cifra superior en el ‘debe’ que en el ‘haber’ del libro mayor de la cuenta contable.

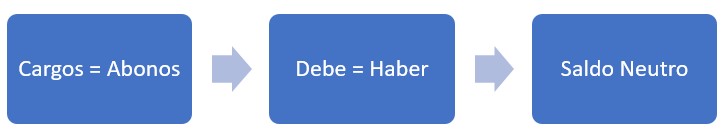

Lo contrario de saldo deudor es el saldo acreedor. Por otra parte cuando el saldo no es ni acreedor ni deudor, al ser el valor cero se denomina saldo neutro.

Como podemos ver, el valor de las partidas contabilizadas en el ‘debe’ y el ‘haber’ coinciden y por tanto, se anulan y dan un resultado cero, denominado a nivel contable ‘neutro’.

Ejemplos de saldo deudor

A continuación, se van a analizar saldos deudores en distintas cuentas, con ello veremos el impacto en cada una:

- Terrenos y construcciones (activo). El saldo deudor en esta cuenta contable revaloriza el valor de este activo.

- Proveedores (pasivo). En este caso disminuye el valor de esta cuenta de pasivo al darse saldo deudor.

- Capital social (patrimonio neto). Si se da saldo deudor, disminuiría el valor de esta cuenta contable.

- Prestaciones de servicios (ingreso). Vuelve a disminuir el sumatorio de la cuenta.

- Adquisición de servicios exteriores (gasto). Aquí sucede lo contrario que con los ingresos, el valor de esta partida aumenta.

Una excepción que tenemos que destacar, es que si bien un abono y un cargo en las cuentas contables significan respectivamente una disminución y aumento en las cuentas de activo, no pasa lo mismo de forma práctica en las cuentas corrientes de los bancos.

Esto sucede porque el banco o la entidad financiera nos notifica como abono el ingreso en nuestra cuenta y como cargo los gastos que generemos en ella. Por lo que el banco no interpreta nuestra cuenta corriente personal como un activo desde nuestra perspectiva, sino como un ágora de ingresos y gastos.

Expresiones como ‘Cargo de factura de luz’ o ‘Abono de la renta’ son ejemplos.