Operaciones de mercado abierto

Las operaciones de mercado abierto son todas aquellas operaciones de compra venta de activos financieros realizadas por un banco central. Constituyen el instrumento más importante de la política monetaria.

Se denominan operaciones en mercado abierto porque son operaciones que no se realizan directamente con el emisor del título, sino que se realizan en los mercados secundarios de renta fija o renta variable.

Objetivos de las operaciones en mercado abierto

Tienen unos objetivos muy definidos:

- Controlar los tipos de interés.

- Gestionar la situación de liquidez del mercado, inyectando o drenando recursos según las necesidades del sistema.

- Señalar la orientación de la política monetaria.

Categorías de operaciones de mercado abierto

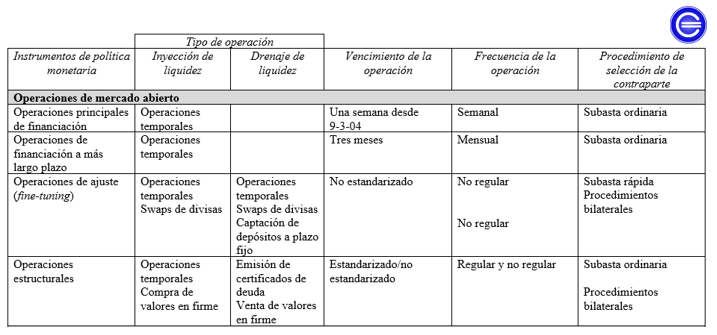

Existen muchas categorías de operaciones de mercado abierto. Para resumir vamos a enumerar las cuatro categorías que establece el Sistema Europeo de Bancos Centrales (SEBC). Estas categorías son en función de la finalidad específica que se persigue con dicha operación, aunque también dicha finalidad determina la frecuencia de utilización de dichas operaciones y el procedimiento a seguir en la misma.

- Operaciones principales de financiación: Para inyectar liquidez.

- Operaciones de financiación a más largo plazo: Para inyectar liquidez.

- Operaciones estructurales: Tanto para inyectar o drenar liquidez.

- Operaciones de ajuste: Tanto para inyectar o drenar liquidez.

La inyección de liquidez en el mercado se corresponde con política monetaria expansiva, mientras que el drenaje de liquidez en el mercado se corresponde con política monetaria restrictiva.

Instrumentos de las operaciones de mercado abierto

Los cinco instrumentos principales para llevar a cabo tipo de operación son los siguientes:

- Operaciones temporales: Básicamente son repos.

- Compra-Ventas a vencimiento: Son operaciones en las que el Eurosistema realiza compras (conocido como quantitative easing) o ventas simples de activos en el mercado.

- Emisión de certificados de deuda: El BCE puede emitir certificados de deuda para ajustar la posición estructural del Eurosistema frente al sector financiero y, así, crear o ampliar el déficit de liquidez del mercado.

- Swaps de divisas: Son operaciones simultáneas al contado y a plazo de euros contra divisas (swaps de divisas).

- Captación de depósitos a plazo: El Eurosistema puede proponer a las entidades de contrapartida que constituyan depósitos remunerados a plazo fijo en el Banco Central del Estado miembro en el que la entidad esté establecida.