Gestión de patrimonios

La gestión de patrimonios consiste en el desarrollo de una estrategia de inversión, tras un análisis de la situación y perfil del cliente, para tratar de alcanzar sus objetivos financieros y vitales y, con ello, el equilibrio de sus recursos y necesidades futuras.

Para realizar una buena gestión patrimonial se deben tener en cuenta los objetivos de inversión (rentabilidad y riesgo principalmente) y las restricciones (tiempo, impuestos, liquidez, legalidad y singularidades).

Para ello, la mayoría de las gestoras de patrimonio (la inmensa mayoría a través de banca privada) elaboran una compleja planificación patrimonial tratando los siguientes aspectos:

- Balance del cliente: Lo que tenemos.

- Objetivos: Lo que queremos

- Plan financiero: Cómo conseguimos los objetivos.

En la gestión de patrimonios se tienen muy en cuenta el capital humano, que es el dinero que va a ganar una persona a lo largo de su vida y el capital financiero, que es el patrimonio actual de una persona.

1. Balance del cliente

En esta primera fase, se trata de recopilar la máxima información del cliente para después hacer una proyección de los futuros ingresos y gastos.

Para ello, el gestor de patrimonios debe recopilar datos personales (edad, estado civil o el perfil de riesgo), datos de los activos del cliente, tales como tu patrimonio financiero y no financiero, además de conocer el dinero del cliente dispuesto para invertir (capital financiero).

Por último, los datos financiero fiscales, que dependerán del país en cuestión. Es común para la eurozona usar el índice armonizado de precios al consumo esperado.

Un ejemplo del balance de un cliente «x»:

La posición financiera neta a lo largo de su vida, refleja la proyección de cash flows en base a los datos proporcionados por el cliente. En esta proyección se tienen en cuenta todos los ingresos y gastos esperados del cliente, así en la proyección se estiman cada uno de ellos en base a los datos financiero fiscales, en un periodo desde los 53 hasta los 90 años.

Como se puede apreciar, en la situación actual no puede cumplir sus objetivos financieros y vitales de gastar 50.000 euros anuales. Es por eso, que el cliente necesita de un plan financiero que más tarde esbozaremos, en el cual invirtiendo en los mercados financieros conseguirá una rentabilidad suficiente para cumplir con sus objetivos.

Durante todo el mandato, el cliente puede modificar sus objetivos, en tal caso, se tendría que revaluar toda la posición financiera y volver a realizar una planificación financiera íntegra.

2. Objetivos del cliente

El objetivo del cliente es definido en las primeras reuniones con el gestor de patrimonios. En muchos casos suele ser tan ambicioso que ni elaborando un plan financiero es posible llegar a él. Ocurre en muchos casos con clientes que obtienen ingresos muy altos en periodos cortos de tiempo (como los futbolistas) y que llevan un nivel de gastos también muy elevado.

En este caso del cliente «x», el objetivo financiero es gastar 50.000 euros anuales durante toda la vida (el efecto inflación del 2% siempre se debe tener en cuenta).

Un objetivo secundario: La vivienda. El cliente desea vivir en una vivienda durante toda su vida en las mismas características, en cuanto a tamaño y facilidades.

3. Plan financiero personalizado

Para cumplir con los objetivos del cliente, se diseña un plan de recolocación de activos, invirtiendo o desinvirtiendo en los diferentes activos del cliente.

Por ello, en muchas ocasiones se diseña un plan para enajenar los activos inmuebles, para poder realizar las inversiones oportunas, que previsiblemente van a rentabilizar más que en las condiciones actuales.

Para el caso que nos ocupa, se decide vender la casa que el cliente tiene arrendada para así obtener un mayor capital para invertir y rentabilizar más que los 12.000€ anuales brutos que actualmente el cliente recibe.

Con la nueva estructura de los activos, la posición financiera neta cumple con los objetivos del mandato. Obviamente, en necesario también elaborar un plan financiero que cumpla con la rentabilidad mínima exigida.

En el supuesto caso que se produzcan rentabilidades superiores a las mínimas exigidas se podrá reequilibrar el plan financiero y aumentar los gastos anuales.

Una planificación perfecta se podría definir como:

Para un matrimonio sin herederos, una planificación patrimonial perfecta, sería la que, al fallecer el último cónyuge, se emplea el último euro en pagar la esquela, tras haber vivido ambos sin problemas financieros.

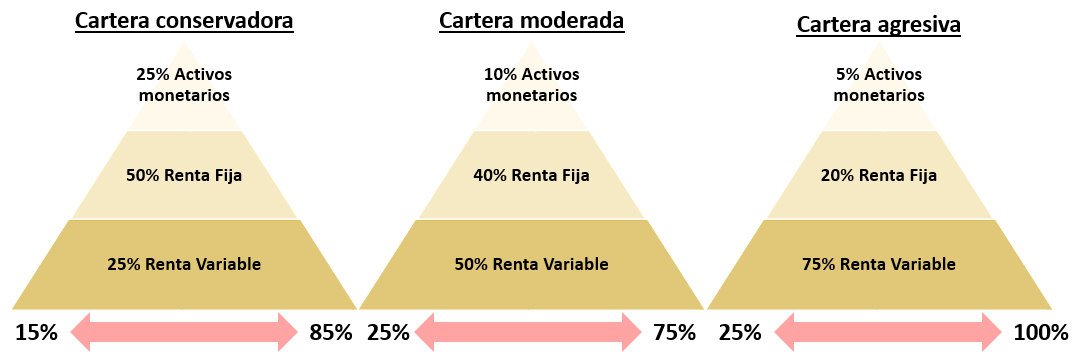

Elaboración del mandato según el perfil indicado en el test de idoneidad, la cartera estratégica:

- Cartera conservadora: 25% activos monetarios, 50% renta fija y 25% renta variable (rango mínimo de renta variable 15% y 85% resto de activos).

- Cartera conservadora: 10% activos monetarios, 40% renta fija y 50% renta variable (rango mínimo de renta variable 25% y 85% resto de activos).

- Cartera agresiva: 5% activos monetarios, 20% renta fija y 75% renta variable (rango mínimo de renta variable 25% y máximo 100%).

Plan financiero: elaboración de una cartera estratégica y táctica (perfil moderado)

Cartera estratégica

La cartera de fondos de inversión tiene que ser concisa y objetiva. Es diseñada según el perfil del cliente asignando diferentes pesos en los grupos de activos (activos monetarios, renta fija y renta variable).

La distribución para el caso que nos ocupa es un 10% en fondos monetarios, 40% en fondos de renta fija, un 30% en fondos de renta variable. Los fondos de inversión que forman parte de la cartera estratégica pueden ser fondos de inversión de gestión pasiva, es decir, los fondos de inversión indiciados como los ETF, o fondos de inversión de gestión activa, es decir, fondos gestionados que su objetivo es superar la rentabilidad de los índices bursátiles.

Normalmente, se establecen en el mandato unos rangos de variación entre las diferentes clases para poder hacer variaciones en la cartera táctica.

Cartera táctica

La cartera táctica son los ajustes que se hacen según las condiciones de mercado. Se puede pivotar sobre la cartera estratégica un 20% en cada activo, aunque siempre dentro de los rangos definidos previamente en la cartera estratégica.

Así, siguiendo el ejemplo anterior, dadas las condiciones de mercado, se ha destinado un mayor peso a los activos monetarios, disminuyendo la renta fija y la renta variable, buscando cumplir con los objetivos del cliente y según las condiciones de mercado vigentes.