Base imponible general

La base imponible general es una de las bases imponibles que se utilizan para cuantificar el IRPF (Impuesto sobre la Renta de las Personas Físicas), es decir, es una cantidad que servirá para conocer sobre qué cantidad se va a calcular el impuesto que se debe pagar.

La base imponible general se usa para determinar no solo la cuantía que será la base para el IRPF sino también para saber si el contribuyente tiene acceso a algunas deducciones.

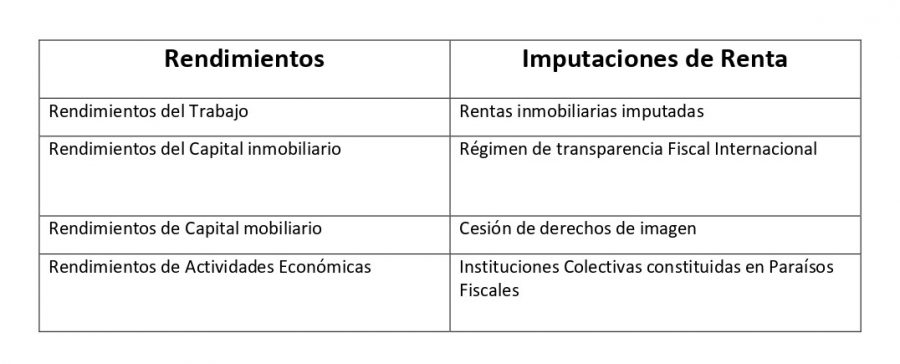

Esta base imponible general se forma por la suma de los rendimientos e imputaciones de renta que veremos a continuación y por el saldo positivo obtenido de la compensación entre ganancias y pérdidas patrimoniales que no deriven de la transmisión de elementos patrimoniales, como son, por ejemplo, las subvenciones y ayudas concebidas para la adquisición de la vivienda habitual, un premio de un concurso o un nuevo televisor.

Por tanto, la base imponible general está formada por la suma de estos dos bloques durante un año impositivo:

El hecho de remarcar que se suma el saldo positivo del resultado de restar pérdidas y ganancias patrimoniales es muy importante, ¿por qué?

Porque si el resultado fuera negativo en esta operación el importe se compensará con el saldo positivo que haya dado al sumar los rendimientos y las imputaciones de renta con un límite de un 25% de ese saldo positivo.

Si después de compensar las cuantías negativas quedase aún por compensar cantidad, se compensará con los saldos positivos de los siguiente 4 periodos impositivos.

¿Qué son los rendimientos?

Ahora vamos a estudiar que son los rendimientos:

- Rendimientos de trabajo: Son aquellas contraprestaciones derivadas de una relación laboral o trabajo personal. Por ejemplo, los salarios o las prestaciones por desempleo.

- Rendimientos de capital inmobiliario: Son aquellas contraprestaciones derivadas de elementos patrimoniales. Por ejemplo, el alquiler de un piso propiedad del contribuyente.

- Rendimientos de capital mobiliario: Son aquellas contraprestaciones derivadas de los intereses de cuenta bancaria, bonos, obligaciones y dividendos de acciones, por ejemplo.

- Rendimientos de Actividades Económicas: Aquellas contraprestaciones derivadas de actividades empresariales, profesionales, artísticas o deportivas que cumplan con estos requisitos:

- Que el contribuyente asuma el riesgo de la actividad.

- Que el contribuyente ordene por cuenta propia medios de producción o de recursos humanos.

¿Qué son las imputaciones de renta?

Ahora veremos qué son las imputaciones de renta.

- Imputaciones de rentas inmobiliarias: Son rentas ficticias que se le impone al contribuyente que tiene en propiedad un bien inmueble. Por ejemplo, si el contribuyente tiene una segunda vivienda (aunque no esté alquilada).

- Régimen de Transparencia Fiscal Internacional: Régimen tributario especial que se aplica para evitar que se eluda el pago de impuestos.

- Cesión de Derechos de Imagen: Aquellas contraprestaciones que hubieran recibido por ceder el derecho a la explotación de su imagen.

- Instituciones de inversión colectiva constituidas en paraísos fiscales: Se imputan a la renta la diferencia entre el valor de la participación el día de cierre del periodo impositivo y su valor de adquisición, de la participación que tenga el contribuyente en una institución de inversión colectiva en algún paraíso fiscal.

Ejemplo de base imponible general

Ahora vamos a ver un ejemplo numérico para entender cómo se calcularía la base imponible general:

El contribuyente A tiene:

- Rendimientos de trabajo: 10.000€

- Rendimientos de la actividad: 5.000€

- Rendimiento de capital inmobiliario: 5.000€

- Rendimiento de capital mobiliario: 1.000€

- Imputaciones de rentas inmobiliarias: 20.000€

- Pérdidas patrimoniales: -5.000€

Para calcular la base imponible general, primero sumamos los rendimientos y las imputaciones de renta:

10.000 + 5.000 + 5.000 + 1.000 + 20.000 =41.000€

Después calculamos las pérdidas patrimoniales que son: -5.000€

Base imponible general = 41.000 + (-5.000) = 36.000€