Fondo de maniobra

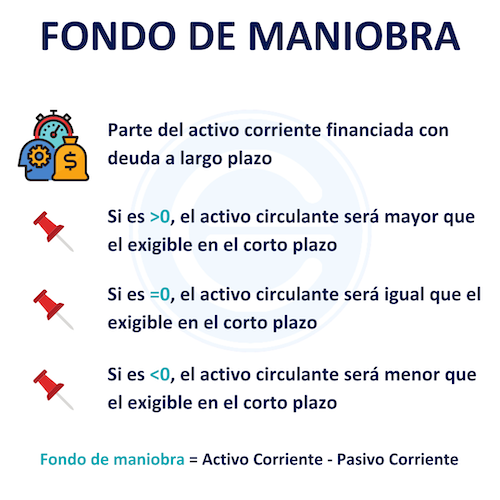

El fondo de maniobra o capital circulante es la parte del activo corriente de una empresa financiada con deuda a largo plazo (pasivo no corriente). Se calcula mediante la diferencia entre el activo corriente y la deuda a corto plazo (pasivo corriente).

El fondo de maniobra variará según el momento del año debido a la actividad que desarrolla la empresa. Por lo tanto, su control es muy importante para garantizar la liquidez y solvencia de una empresa a corto plazo, pilares fundamentales en materia financiera.

También es conocido como fondo de rotación, capital circulante o por su nombre en inglés, working capital. El capital circulante es muy importante ya que es el que permite a la empresa afrontar sus deudas de los próximos 12 meses.

Fondo Maniobra = Activo Corriente – Pasivo corriente

Así se representa gráficamente:

Interpretación del fondo de maniobra

El fondo de maniobra o capital circulante puede adoptar tres posiciones:

- FM > 0: el fondo de maniobra será positivo cuando el activo circulante sea mayor al exigible a c/p. En esta situación la empresa será capaz de hacer frente a sus compromisos de pago inmediatos.

- FM = 0: el capital circulante será nulo o, igual a cero, cuando el activo circulante sea igual al exigible a c/p. La empresa con un fondo de maniobra igual a cero corre el riesgo de no poder hacer frente a sus compromisos de pago a c/p, en caso de que se retrase el cobro de algún cliente.

- FM < 0: el fondo de maniobra será negativo cuando el activo circulante sea menor al exigible a c/p. Se trata de la peor situación porque la empresa no podrá hacer frente a sus compromisos de pago en el c/p, por lo tanto, diremos que estará en suspensión de pagos.

Una vez vistas estas tres situaciones en las que se puede encontrar una empresa, obtenemos la conclusión de que la situación óptima para cualquier empresa sería tener de un fondo de maniobra positivo. De esta manera, la empresa contaría con un colchón de seguridad a la hora de atender sus obligaciones. Dicho de otro modo, en caso de tener retrasos en los cobros de sus clientes, tendrá la certeza de poder responder al pago de sus proveedores.

Resumiendo, sabemos que lo mejor para una empresa es que cuente con un fondo de maniobra positivo pero, a la vez, éste no debe ser muy excesivo, ya que conllevaría un coste de oportunidad. Si una empresa cuenta con un fondo de maniobra muy amplio, tendrá recursos sin rentabilizar que podría destinar a financiar nuevas inversiones. El nivel óptimo del fondo de maniobra dependerá de una serie de factores como el sector donde opere la empresa, el plazo medio de cobro de clientes, el plazo medio de pago a proveedores, el plazo medio de producción, etc.

Algo que nos puede llamar la atención es que empresas del sector de la alimentación o de la distribución pueden tener un fondo de maniobra negativo y no presentar suspensión de pagos. Esto se debe a que el cobro de clientes es al contado y el pago a proveedores suele ser a noventa días, lo que les permite seguir funcionando.