Cuentas incobrables: qué son, características, estimación, ejemplos

¿Qué son las cuentas incobrables?

Las cuentas incobrables son los pagos que una empresa no recibe, correspondientes a ventas a crédito, préstamos u otras deudas que un comprador deja de pagar. Desafortunadamente, no todos los clientes que realizan compras a crédito pagarán a las empresas el dinero que adeudan.

Una cuenta puede volverse incobrable por muchas razones, como la quiebra del deudor, la incapacidad de encontrar al deudor, un fraude por parte del deudor o la falta de documentación adecuada para demostrar que existe una deuda.

Cuando se determina que una cuenta por cobrar es incobrable, no se puede esperar ningún beneficio económico futuro de la misma. Ya no califica para ser un activo y, por lo tanto, se debe dar de baja de las cuentas.

Las cuentas incobrables son una pérdida de activos y una disminución en los ingresos, que se registra como un gasto, conocido como “gasto de cuentas incobrables”.

Vender a crédito

Se considera que un cierto monto de cuentas incobrables forma parte de una operación comercial normal.

Esto no debería desalentar a las compañías a vender sus productos a crédito, porque si las empresas dejan de venderlos a crédito debido al temor de tener cuentas incobrables, también se rechazarán a buenos clientes y se perderán muchas oportunidades de venta.

Por tanto, las empresas adoptan sólidas políticas de crédito para maximizar el beneficio de las ventas a crédito.

Características de las cuentas incobrables

Las cuentas incobrables son el resultado de uno de estos dos métodos:

Método de cancelación directa

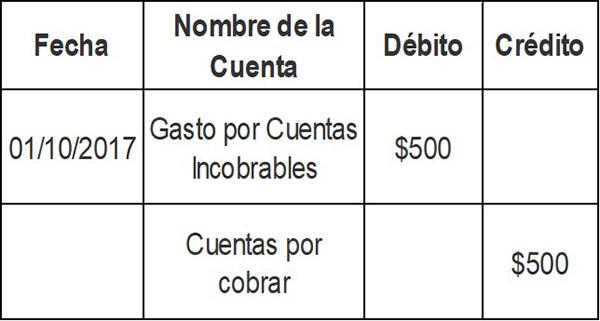

Al comprobarse que no será pagada la factura de un cliente específico, el monto de la factura se carga directamente al gasto de cuentas incobrables. Por tanto, se elimina una cuenta por cobrar específica de los registros contables cuando se determina finalmente que es incobrable. La entrada para el método de cancelación directa es la siguiente:

Esta entrada reduce el saldo de las cuentas por cobrar del artículo que no se puede cobrar. El débito va para una cuenta de gastos: Gasto por cuentas incobrables.

Un principio contable importante es la noción de congruencia. Es decir, los costos relacionados con la generación de ingresos se deben informar durante el mismo período contable que los ingresos.

Dado que la empresa puede intentar cobrar el dinero adeudado durante varios meses, el método de cancelación directa viola el principio de congruencia, y por tanto no debería utilizarse para valorar las cuentas por cobrar en los estados financieros.

Método de provisión

Cuando se registran las transacciones de ventas, también se registra un monto relacionado al gasto de cuentas incobrables, ya que en teoría se puede determinar el monto aproximado de cuentas incobrables basándose en resultados históricos.

Esto se registra como un débito en la cuenta de gastos de cuentas incobrables y un crédito en la cuenta de provisión de cuentas dudosas.

La eliminación real de las cuentas por cobrar no pagadas se lleva a cabo luego, rebajando el monto en la cuenta de provisión. Esto no es una reducción de las ventas.

El cálculo del gasto de cuentas incobrables bajo el método de provisión se puede calcular de varias maneras.

Estimación de cuentas incobrables

Método del porcentaje de las ventas a crédito

Este método calcula automáticamente como gasto un porcentaje de las ventas a crédito, basado en los datos históricos.

Supongamos que una empresa prepara los estados financieros semanalmente. Su experiencia pasada indica que el 0,3% de sus ventas a crédito nunca serán cobradas.

Usando el método del porcentaje de las ventas a crédito, la compañía carga automáticamente el 0,3% de las ventas a crédito de cada semana en los gastos de cuentas incobrables y lo acredita en la provisión para cuentas dudosas.

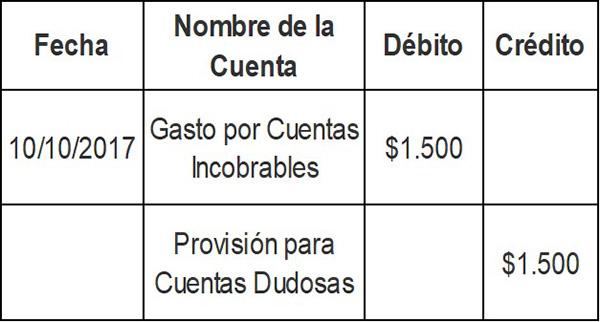

Supongamos que en la semana actual esta compañía vende a crédito $500.000. Se calcula el gasto por deudas incobrables de $1.500 (0,003 x $500.000) y se registra la siguiente entrada de diario:

El método del porcentaje de ventas a crédito se centra en el estado de resultados y el principio de congruencia. Los ingresos por ventas de $500.000 se combinan de inmediato con los $1.500 de gastos por cuentas incobrables.

Si es una empresa nueva, podría calcular sus gastos por cuentas incobrables utilizando un promedio de la industria, hasta que pueda desarrollar su propia tasa de experiencia.

Método de vencimiento

Clasifica las cuentas por cobrar en diferentes grupos de vencimiento. De acuerdo con este método, cuanto más largo sea el período por el cual una cuenta por cobrar permanece pendiente, menores serán las posibilidades de su cobro.

La estimación de la provisión para las cuentas dudosas se realiza mediante un porcentaje de las cuentas por cobrar que se considera incobrable en cada grupo de vencimiento.

Este porcentaje suele ser diferente para cada grupo de vencimiento y se calcula basado en la experiencia pasada y las condiciones económicas actuales de las áreas donde la empresa realiza sus operaciones.

El porcentaje incobrable estimado para cada grupo de vencimiento se aplica al monto total de las cuentas por cobrar en ese grupo para obtener un monto estimado incobrable del grupo.

Los montos incobrables estimados para todos los grupos de vencimiento se calculan por separado y se suman para encontrar el monto incobrable total estimado.

Este monto total incobrable estimado representa el saldo requerido en la provisión para las cuentas de cobro dudoso al final del período.

Cuentas incobrables en el balance general

Las cuentas por cobrar se conocen como cuentas de control. Esto significa que el total de todas las cuentas individuales que se encuentren en el libro auxiliar debe ser igual al saldo total en las cuentas por cobrar.

Las cuentas incobrables se utilizan en la valoración de las cuentas por cobrar, que aparece en el balance de una empresa.

Cuando un cliente compra a crédito al proveedor, ese monto es colocado por el proveedor en las cuentas por cobrar. Los términos de pago varían, pero la mayoría de las compañías pagan en un plazo de 30 a 90 días.

Si un cliente no ha pagado después de tres meses, el monto se asigna en las cuentas por cobrar “vencidas”. Si pasa más tiempo, el proveedor podría clasificarla como una cuenta “dudosa”.

En este punto, la compañía puede optar por realizar un cargo en el estado de resultados, en la forma de un gasto de cuentas incobrables.

La cuenta de gasto de cuentas incobrables aparece como un elemento del estado de resultados, dentro de la sección de gastos operativos de ese estado financiero.

Cancelación de una cuenta incobrable

La entrada para cancelar una cuenta incobrable solo afecta a las cuentas del balance: un débito en la provisión para cuentas dudosas y un crédito en las cuentas por cobrar.

No se registran gastos ni pérdidas en el estado de resultados. Esto es porque esta cancelación está “cubierta” en las entradas de ajuste anteriores para el gasto estimado de deudas incobrables.

Provisión

Para compensar el problema del método de cancelación directa, los contadores han desarrollado diferentes métodos de asignación para provisionar las cuentas incobrables.

El método de provisión utiliza un cálculo de las cuentas incobrables, también conocido como gasto por cuentas incobrables. Este método no predice cuáles cuentas individuales se cancelarán.

Por esta razón, el ajuste a las cuentas por cobrar se realiza utilizando una provisión como contra-cuenta de activos para las cuentas dudosas. Esta contra-cuenta es conocida como: “Provisión para cuentas incobrables”.

Esto permite a las empresas mostrar las cuentas por cobrar en el balance general, como “Valor neto realizable”.

Siempre se debería utilizar un método de provisión, excepto en aquellos casos en que las cuentas incobrables no sean importantes. Se exceptúa también para efectos fiscales, cuando las normas fiscales estipulen que se debe utilizar un método de cancelación directa.

Los métodos de provisión generarán el registro de un gasto estimado de cuentas incobrables en el mismo período que las ventas a crédito relacionadas. Esto da como resultado una valoración más justa del balance para las cuentas por cobrar pendientes.

Ejemplos

Provisión por ventas a crédito

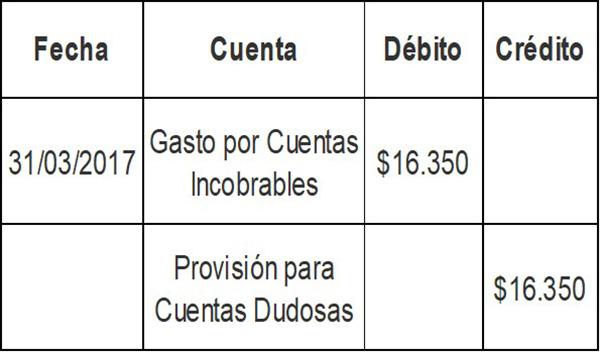

El saldo final de las cuentas por cobrar del primer trimestre de la Compañía A fue $3.867.000. Usando el método del porcentaje de ventas, la Compañía A determinó que el gasto por cuentas incobrables en el trimestre actual sería de $16.350 (2% de las ventas a crédito).

El saldo actual en la provisión para las cuentas de cobro dudoso es de $60.990. La entrada de diario para los gastos por cuentas incobrables sería:

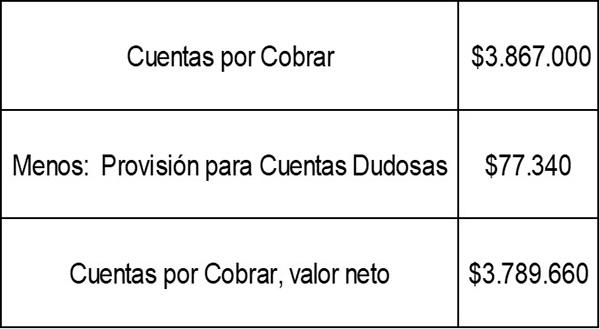

El saldo en la provisión para cuentas dudosas sería ahora: $60.990 + $16.350= $77.340.

El valor neto realizable de las cuentas por cobrar, como se muestra en el balance de la Compañía A, sería:

Método de vencimiento

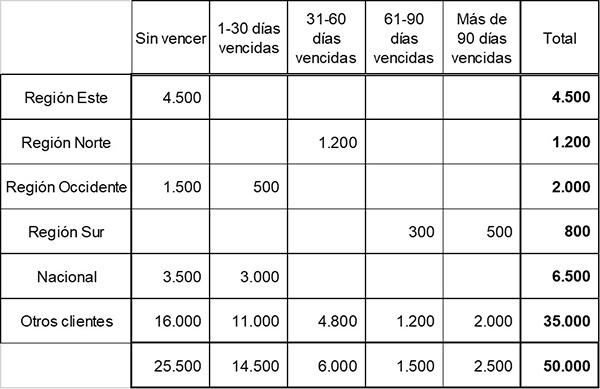

La compañía Fast segmentó sus cuentas por cobrar en cinco grupos de vencimiento al preparar el siguiente cronograma de vencimiento:

Basándose en la experiencia pasada y las condiciones económicas actuales, la empresa ha determinado el porcentaje de las pérdidas de crédito acreditadas en cada grupo de vencimiento como sigue:

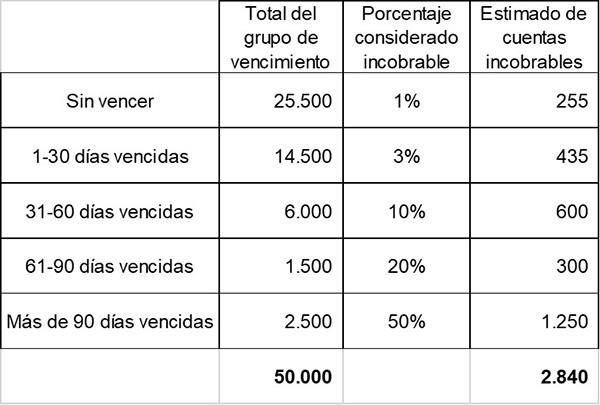

– Sin vencer: 1%

– 1-30 días vencidas: 3%

– 31-60 días vencidas: 10%

– 61-90 días vencidas: 20%

– Más de 90 días vencidas: 50%

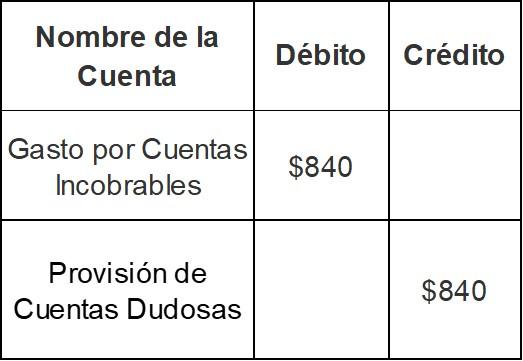

Al final del año 2017, la provisión de cuentas dudosas muestra un saldo en el balance de $2.000.

Se calcula el monto total estimado de cuentas incobrables. Este es el saldo requerido en la provisión de cuentas dudosas, con base en la información de referencia.

De acuerdo con los cálculos anteriores, el monto total estimado incobrable al final del año es $2.840. Esto representa el saldo requerido en la provisión de cuentas dudosas al final del período.

Dado que la empresa ya tiene un saldo acreditado de $2.000 en la provisión de cuentas dudosas, la entrada de ajuste de fin del año se realizará por la cantidad de solo $840 ($2.840 – $2.000):

Con esta entrada, el saldo en la provisión de cuentas dudosas se incrementará de $2.000 a $2.840.

Referencias

- Investopedia. Accounts Uncollectible. Tomado de investopedia.com.

- Money-zine. Uncollectible Accounts Receivable. Tomado de money-zine.com.

- Harold Averkamp. Accounts Receivable and Bad Debts Expense. Tomado de accountingcoach.com.

- Principles of Accounting. Accounting For Uncollectible Receivables. Tomado de principlesofaccounting.com.