Estructura financiera: qué es, características, clasificación, ejemplo

¿Qué es la estructura financiera?

La estructura financiera es la combinación de los pasivos a corto plazo, la deuda a corto plazo, la deuda a largo plazo y el capital que una empresa utiliza para financiar sus activos y sus operaciones. La composición de la estructura financiera afecta directamente el riesgo y el valor del negocio asociado.

El gerente financiero debe decidir cuánto dinero pedir prestado, obtener la mejor combinación de deuda y capital, y encontrar fuentes de fondos menos costosas. Igual que con la estructura de capital, la estructura financiera divide el monto del flujo de efectivo de la compañía destinado a los acreedores y el monto asignado a los accionistas.

Cada empresa tiene una combinación diferente, según sus gastos y necesidades; por tanto, cada negocio tiene su propia relación particular deuda-capital. Se puede dar el caso de que una organización emita bonos para utilizar los ingresos conseguidos para comprar acciones o, por el contrario, que emita acciones y usar estas ganancias para pagar su deuda.

Características de la estructura financiera

Combinación de fondos

La estructura financiera se refiere al arte de diseñar la combinación de fondos que se utilizarán para financiar una empresa, especialmente con respecto a la cantidad de deuda a recaudar y con qué perfil de reembolso.

Incluye el análisis y las decisiones con respecto a los instrumentos de deuda, cuando haya más de uno disponible.

Depender significativamente de los fondos por deuda permite a los accionistas obtener un mayor rendimiento de la inversión, ya que hay menos capital en el negocio. Sin embargo, esta estructura financiera puede ser arriesgada, ya que la empresa tiene una gran deuda que debe pagarse.

Una empresa posicionada como oligopolio o monopolio es más capaz de soportar una estructura financiera apalancada, ya que sus ventas, ganancias y flujo de caja pueden predecirse de manera confiable.

Al contrario, una empresa posicionada en un mercado altamente competitivo no puede soportar un alto grado de apalancamiento, ya que experimenta ganancias y flujos de caja volátiles que podrían causar que pierda los pagos de la deuda y desencadene una declaración de bancarrota.

Una empresa en esta última posición necesita llevar su estructura financiera a la dirección de más capital, para el cual no hay un requisito de reembolso.

Estructura financiera frente a estructura de capital

Una estructura financiera incluye en su cálculo las obligaciones a largo y corto plazo. En este sentido, la estructura de capital puede verse como un subconjunto de la estructura financiera, estando más orientada al análisis a largo plazo.

La estructura financiera refleja el estado del capital de trabajo y del flujo de caja, los sueldos por pagar, las cuentas por pagar y los impuestos a pagar. Por tanto, proporciona información más confiable con respecto a las circunstancias actuales del negocio.

Factores a considerar

Apalancamiento

El apalancamiento puede resultar positivo o negativo. Un incremento modesto en las ganancias antes de impuesto dará un gran aumento a las ganancias por acción, pero a la vez se incrementa el riesgo financiero.

Costo del capital

La estructura financiera debe enfocarse en disminuir el costo del capital. El capital por deuda y por acciones preferenciales son fuentes de financiamiento más baratas en comparación con el capital accionario.

Control

Se debe considerar en la estructura financiera que el riesgo de pérdida o dilución del control de la compañía sea bajo.

Flexibilidad

Ninguna empresa puede sobrevivir si tiene una composición financiera rígida. Por tanto, la estructura financiera debe ser tal que, cuando cambie el entorno empresarial, también deba ajustarse la estructura para hacer frente a cambios esperados o inesperados.

Solvencia

La estructura financiera debe estar conformada de tal manera que no exista el riesgo de una insolvencia de la empresa.

Clasificación

La estructura financiera describe el origen de todos los fondos que una empresa utiliza para adquirir activos y pagar los gastos. Solo hay dos tipos de fuentes para todos esos fondos.

Financiamiento por deuda

Las empresas adquieren fondos mediante el financiamiento por deuda, principalmente de préstamos bancarios y venta de bonos. Estos aparecen en el balance como pasivos a largo plazo.

Hay que tener especialmente en cuenta que la deuda de la empresa (pasivos del balance general) también incluye las obligaciones a corto plazo, tales como cuentas por pagar, pagarés a corto plazo, salarios a pagar e impuestos a pagar.

Acciones de los propietarios

Estas son las que la compañía posee en su totalidad, apareciendo en el balance como “acciones de los accionistas”. A su vez, las acciones provienen de dos fuentes:

- Capital pagado: son pagos que la empresa recibe por las acciones que los inversores compran directamente de la empresa cuando emite acciones.

- Ganancias retenidas: son las ganancias después de impuestos que la empresa mantiene luego de pagar dividendos a los accionistas.

Estas dos fuentes tomadas en conjunto son un lado completo del balance general. Los empresarios interesados en la estructura financiera de la empresa compararán los porcentajes de cada fuente con respecto al financiamiento total.

Las tasas relativas de interés van a definir el apalancamiento financiero de la compañía. Estas determinan cómo los propietarios y los acreedores comparten los riesgos y las recompensas dados por el desempeño del negocio.

Diferencias en las estructuras financieras

Es más probable que una empresa pequeña considere los modelos tradicionales de financiamiento. La posibilidad de recibir inversiones privadas o de emitir valores puede que no las tenga disponibles.

Las empresas en sectores que dependan más del capital humano pueden preferir financiar sus operaciones mediante la emisión de bonos u otros valores. Esto puede permitirles obtener una tasa más favorable, ya que puede ser muy limitada la opción de garantizar con activos.

Las empresas más grandes, independientemente de su industria, están más inclinadas a considerar la oferta de bonos u otros valores, especialmente cuando las empresas ya tienen acciones negociadas en un mercado público.

Ejemplo de estructura financiera

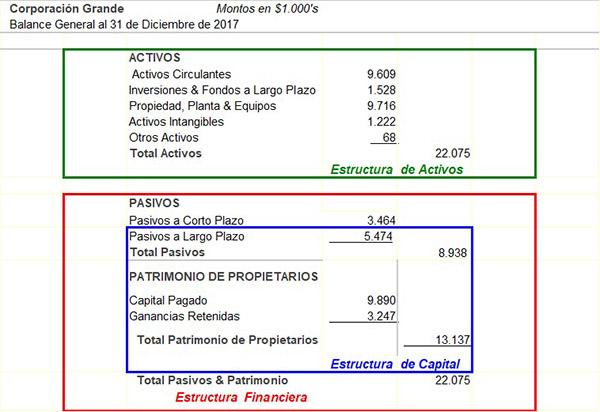

La siguiente imagen muestra cómo aparecen las estructuras financieras y de capital en el balance de una empresa.

Los grupos de elementos del balance definen tres estructuras para la empresa: la estructura de activos, la estructura financiera y la estructura de capital.

La estructura financiera de la compañía se muestra en todo el lado de patrimonio y pasivos, y la estructura de capital es una sección de la estructura financiera.

Las estructuras financieras y de capital muestran cómo los propietarios inversionistas comparten los riesgos y las recompensas del rendimiento de la empresa. Como resultado, estas estructuras describen el apalancamiento.